Re: [心得] 論文 超越現狀:生命週期投資建議

我最後一次讀這篇paper是幾個月前,這裡憑印象講一下:

1. 這篇固然是說全股票比股債配置安全,但全球股票配置仍有7%的失敗率

(股6債4的失敗率則是17%。失敗是指按4% rule提領,人還沒死錢就花完了。)

全股票只是相對安全,但失敗率並不是真的非常低

2. 這篇允許使用的資產類別是:

本國股票/國外股票/本國名目債券/本國超短期債券aka現金

A.沒有國外債券也沒有抗通膨債

在這篇中可以觀察到,本國名目債券/本國現金主要面對的風險是通膨吃掉購買力

而國外債券與抗通膨債可能可以提供對本國通膨的保護

但作者因為資料完整性的考量沒有納入這兩個資產類別

Cederburg(其中一個作者)在rational reminder論壇有提及他試過一個模擬

(應該沒有寫進論文中)

假設允許加入一個 固定 1% real rate 的抗通膨資產的話

這個抗通膨債券在論文的 base case 可以佔到 20~40% 比重

B.美國股票的表現會主要被計入國外股票

我們知道,過去幾十年,美國股票的表現非常優秀

而以這篇的methodology,美國股票的表現會主要被計入國外股票

這可能會讓國外股票的表現被高估

這篇其實也有報告抽掉美國的資料後,重新跑蒙地卡羅的結果

雖然結論仍然是全股票最佳,但國外股票所佔的理想比重會降低,本國股票會增加

===

我從這篇得到的主要 take home message

不見得是股票很好

而是名目債券可能比一般認為的爛

===

另外,作者沒有做這方面的模擬

但我試圖根據這篇的圖表及某些不見得 robust 的猜測

試著估計名目債券到底有多爛

這個估計未必可靠,姑妄言之。我的猜測是

本國名目債券需要額外加上1.5~2.5%,才能在配置中佔到角色

本國現金則可能要2~3%的額外報酬率,才能在配置中佔到角色

但如果你相信未來的 equity risk premium 會顯著低於歷史的話

這篇的全股票結論也未必能適用於未來

--

So stand by your glasses steady,

Here’s good luck to the man in the sky,

Here’s a toast to the dead already,

Three cheers for the next man to die.

--

※ 發信站: 批踢踢實業坊(ptt.cc), 來自: 60.249.225.18 (臺灣)

※ 文章網址: https://www.ptt.cc/bbs/CFP/M.1751632617.A.834.html

※ 編輯: daze (60.249.225.18 臺灣), 07/04/2025 21:23:42

推

07/04 21:56,

7月前

, 1F

07/04 21:56, 1F

推

07/04 23:45,

7月前

, 2F

07/04 23:45, 2F

推

07/05 06:20,

7月前

, 3F

07/05 06:20, 3F

→

07/05 11:26,

7月前

, 4F

07/05 11:26, 4F

推

07/05 21:59,

7月前

, 5F

07/05 21:59, 5F

→

07/05 22:00,

7月前

, 6F

07/05 22:00, 6F

推

07/06 17:18,

7月前

, 7F

07/06 17:18, 7F

推

07/07 07:44,

7月前

, 8F

07/07 07:44, 8F

→

07/07 09:45,

7月前

, 9F

07/07 09:45, 9F

→

07/07 09:45,

7月前

, 10F

07/07 09:45, 10F

推

07/07 14:23,

7月前

, 11F

07/07 14:23, 11F

推

07/09 16:56,

7月前

, 12F

07/09 16:56, 12F

推

07/09 17:07,

7月前

, 13F

07/09 17:07, 13F

→

07/09 17:07,

7月前

, 14F

07/09 17:07, 14F

推

07/09 17:10,

7月前

, 15F

07/09 17:10, 15F

→

07/09 17:10,

7月前

, 16F

07/09 17:10, 16F

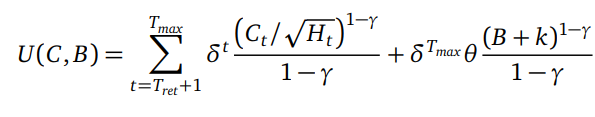

首先,MVO往往不會得到只持有報酬率最高資產的結論。

再者,這篇paper也不是做MVO。

這篇paper的主要metric是基於CRRA Utility function計算的expected utility。

https://i.postimg.cc/MHjRvTWj/image.png

※ 編輯: daze (220.143.162.129 臺灣), 07/09/2025 21:05:31

推

07/15 23:20,

7月前

, 17F

07/15 23:20, 17F

討論串 (同標題文章)

完整討論串 (本文為第 2 之 2 篇):

CFP 近期熱門文章

5

29

PTT職涯區 即時熱門文章

133

135

21

30